Ibylit es una fintech que ofrece plataformas digitales de factoreo, confirming (gestión de pagos de empresas a proveedores) y factura electrónica. Todos estos servicios tienen como objetivo que las empresas puedan obtener la liquidez que requieren para sus operaciones y que los pagos a los proveedores en las cadenas de suministros sean seguros y totalmente en línea.

La plataforma de Ibylit se dirige a las entidades financieras, reguladas y no reguladas, bancos, bolsas de valores y de comercio, cooperativas, asociaciones solidaristas, fiduciarias, administradores de fondos e incluso corporaciones con programas de pronto pago a sus proveedores. La solución puede instalarse en este tipo de entidades a la medida e integrarse a sistemas gerenciales tipo ERP, lo que permite la trazabilidad en la gestión de facturas y títulos ejecutivos, al tiempo que se optimizan las operaciones.

”Entregamos innovación con plataformas a la medida, escalables y seguras con tecnología 100% en la nube”, dijo Luis Ortiz Ugalde, CEO y Presidente de Ibylit.

LEA MÁS: La era de los pagos 4.0 toma impulso

Ibylit es una de las empresas incluidas en el Radar Fintech de Costa Rica elaborado por Misión Lunar, una iniciativa cuyo propósito es precisamente identificar y visibilizar este tipo de emprendimientos de base tecnológica enfocados en el sector financiero. “Se viene desarrollando un mapa de la región Centroamericana y Caribe desde principios de 2021″, dijo Allan Wheelock, quien impulsa Misión Lunar y es gerente de producto de Pei y Multimoney Biz, ambas del Grupo Gente.

Wheelock explicó que en el radar se consideran aquellas empresas nuevas que están innovando en la industria financiera por medio de la tecnología y formalmente se creó el mapa de Costa Rica junto con la asociación Fintech Centroamérica y Caribe en noviembre de 2021, a partir de una serie de criterios de calificación y análisis de las fintech. Por ejemplo, ser 100% digital, captar fondos, emitir tarjetas de débito, usar licencia bancaria de un tercero y operar en el país en el caso de los neobancos.

La industria de las fintech sigue en crecimiento a nivel regional. Un estudio del Banco Interamericano de Desarrollo (BID), el Grupo de Trabajo de Innovación y Digitalización Financiera de la Alianza del Pacífico (AP) y Finnovista encontró que en los países miembros de esa Alianza (México, Colombia, Chile y Perú) hay 1.100 fintechs y un acelerado desarrollo de estas empresas debido a la urgencia de soluciones digitales en la banca tradicional, pero se encontraron disparidades regulatorias.

¿Qué se encontró aquí?

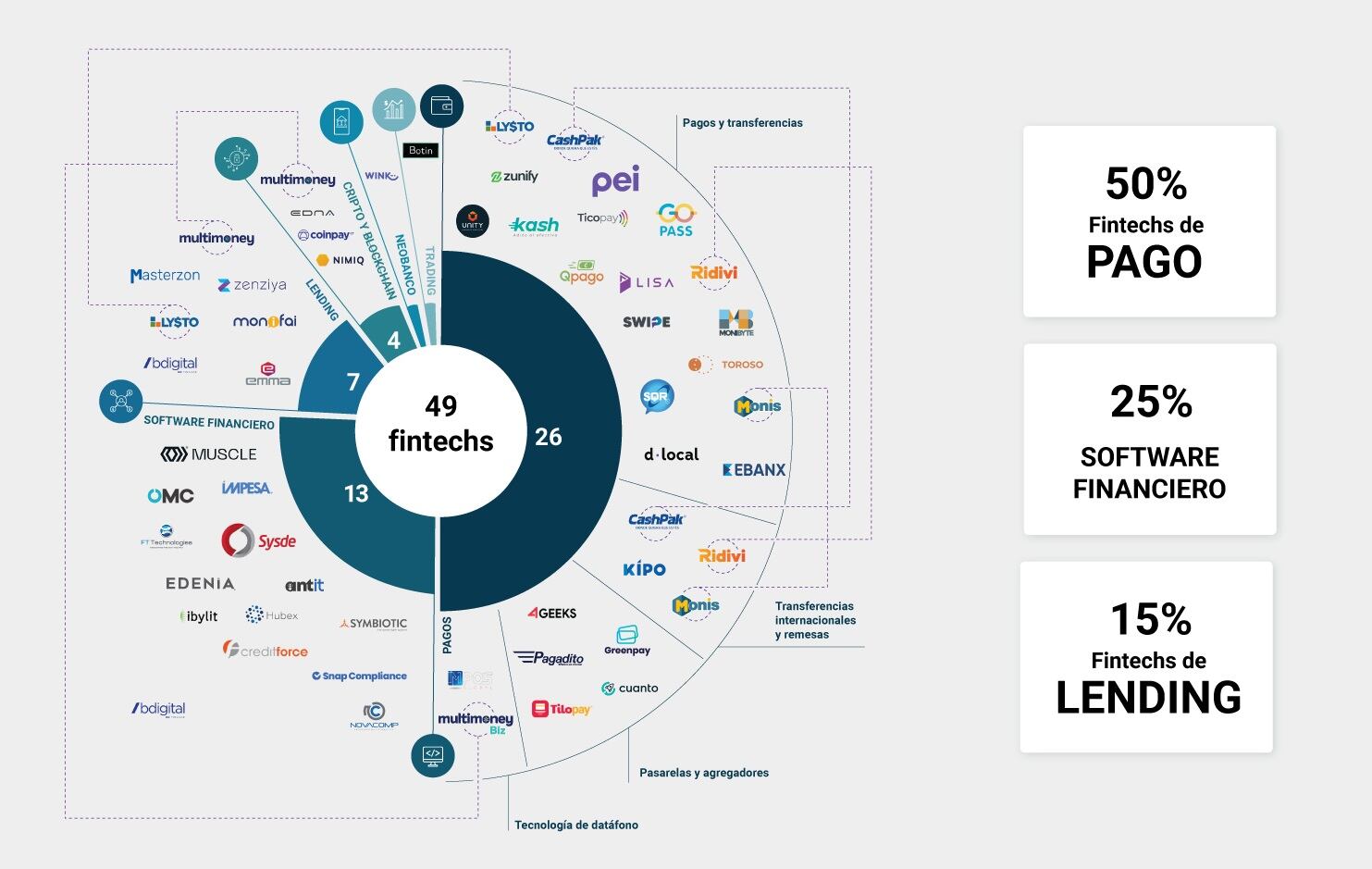

En el Radar Fintech de Costa Rica se identificaron 49 fintechs, pero se reconoce que hace falta sumar otras (las cuales se pueden inscribir en la página de Misión Lunar), pues muchas iniciativas no se visibilizan suficientemente aún.

Se evidenció, además, que el 50% de las fintech se dedican a soluciones de pago y transferencias, dada la necesidad que venía ocurriendo y explotó en el 2020 de los consumidores para contar con formas de pago alternativas y de los comercios para aceptar medios de pago utilizando códigos QR o desde un teléfono celular.

La segunda categoría con más emprendimientos es la de software para el sector financiero, con operaciones en el país. “Costa Rica es un hub de tecnología”, destacó Wheelock.

Aparte de la relación de algunas con cadenas y comercios locales para financiamiento de compras, varias fintech son spin off de entidades financieras y otras ya brindan soluciones a bancos y otros entes. Algunas utilizan la plataforma del Sistema Nacional de Pagos Electrónicos (SINPE) del Banco Central de Costa Rica, de las marcas de tarjetas Visa y Mastercard o la licencia de un tercero. Entre ellas: Pei, Multimoney Biz, Kash, Toroso, Wink, Zunify y Monis.

Impesa, por ejemplo, brinda servicios a seis entidades financieras en Costa Rica, incluyendo el Banco Popular y de Desarrollo Comunal, Banco Nacional de Costa Rica, Cafsa, Lysto, Banco Lafise, Davivienda y Coopemep. Esta fintech desarrolló una herramienta de control de tarjetas llamada Monibyte para entidades financieras y empresas y una versión de app móvil para realizar pagos entre personas con tarjetas de cualquier banco y en tiempo real, entre muchas más funcionalidades.

Impesa también diseñó una plataforma llamada Kipo que ayuda a personas y empresas a trasladar fondos de PayPal a cuentas en dólares en entidades financieras costarricenses.

Masterzon, una plataforma de negociación de facturas y contratos, entre otros, también desarrolló una plataforma para intercambio de divisas que actualmente está en operación en Coopeservidores.

Dar el salto

Las posibilidades de crecimiento de las fintech locales, al igual que otras startups, están a nivel internacional, dado el tamaño del mercado local. Masterzon planea extenderse a la región en el 2022 e Ibylit tiene proyectos iniciales en Colombia y espera concretar su expansión en Centroamérica y en Suramérica.

Impesa tiene actualmente presencia en Centroamérica y el Caribe, donde su solución es utilizada por “los bancos más grandes” de Panamá, Nicaragua, Guatemala y República Dominicana. Pero su plan es ir más allá. “En poco tiempo entraremos en Estados Unidos y Suramérica”, afirmó Mario Hernández, CEO de Impensa.

Localmente, sin embargo, habrían barreras para esas expansiones, aparte de las limitaciones de financiamiento. “Se trata de encontrar los aliados correctos”, afirmó Elio Francisco Rojas Rojas, CEO de Masterzon. “El mercado costarricense es muy pequeño y el regulador tampoco ayuda, ya que no entiende del negocio fintech”.

Aunque hay emprendimientos que necesitan robustecer su nicho local, y no necesariamente ir al exterior, se requiere también una excelente visión, un equipo comprometido y que sus servicios o productos sean escalables en otros mercados de mayor tamaño.

En la región también hay algunos obstáculos. Si localmente se requiere mayor difusión y conocimiento de las leyes vigentes, en Centroamérica faltaría regulación, reglamentos y educación financiera para usar los productos digitales. Costa Rica tendría la ventaja de ser un país que permite generar y probar innovaciones. Pero otra cosa es escalar el negocio y validar productos en otros mercados.

Las restricciones no frenan las iniciativas, empero. “Estamos en tiempos de cambio real. El mercado nos muestra infinidad de oportunidades de crecimiento e innovación. Es una decisión propia de adaptarse o morir en el intento”, dijo Ortiz.

Se necesitan más fintechs resolviendo problemas en los servicios financieros tradicionales y que de esta manera aporten valor a los consumidores, lo que exige a estos emprendimientos es madurez para aterrizar sus servicios y usar la tecnología en favor de las personas, estar obsesionados con la experiencia de usuario y romper los modelos de negocios tradicionales.

“Cuando los consumidores vean más fintechs que resuelven problemas a sus necesidades y que además pueden usar un app financiera tan fácil de usar como Spotify, es cuando van a dar un salto conjunto”, sostuvo Wheelock.